介紹美國聯準會(Federal Reserve System)設立宗旨、架構與維持獨立性原因

前言

近期許多投資朋友可能遇到股災或是投資商品遭遇熊市,投資上遇到更多不確定性、風險與挑戰!這些多半與聯準會要準備進行貨幣政策的緊縮有關,而我們往往只看到國內報章雜誌的各種對聯準會行動的「評論」,卻可能很少人去了解那些行動背後的「核心目的」是什麼。而本系列文撰寫的目的則是從聯準會(Federal Reserve

System)開始去做整理與介紹,讓大家能了解這個在全球市場呼風喚雨的巨人實際上是怎麼運作與影響投資市場。

什麼是聯準會(Federal Reserve System, Fed)?

聯準會是美國的中央銀行,主管美國的貨幣政策事務,依其官網介紹,主要執行下列五項功能以促進美國經濟的有效運作,並提升公共利益。

- 「執行國家貨幣政策」以促進美國經濟的最大就業、穩定物價和適度的長期利率;

- 「促進金融體系的穩定」,並通過在美國和國外的積極監督和參與將系統性風險進行控制與最小化

- 「促進個別金融機構的安全和穩健」,並監測它們對整體金融體系的影響;

- 通過向銀行業和美國政府提供促進美元交易和支付的服務,「促進支付和結算系統的安全性和效率」

- 通過以消費者為中心的監督檢查、對新出現的消費者問題和趨勢的研究和分析、社區經濟發展活動以及消費者法律法規的管理,「促進消費者保護和社區發展」。

而這五點與一般投資人想得不一樣,裡面並沒有要救市的責任,也就是聯準會其實不是這麼在意投資市場的漲跌,簡單來說,Fed的真正重點擺在人民的就業、穩定物價、適當利率與金融系統的穩定。

不過政治人物會在意,所以通常會希望聯準會在這上面幫一把,但創始機制又讓其有一定獨立性,得以遵循設立宗盲,不會隨政治人物起舞。

但聯準會有種情況會出手救市,就是市場的「流動性」出現問題時,因為這會影響金融系統的穩定。

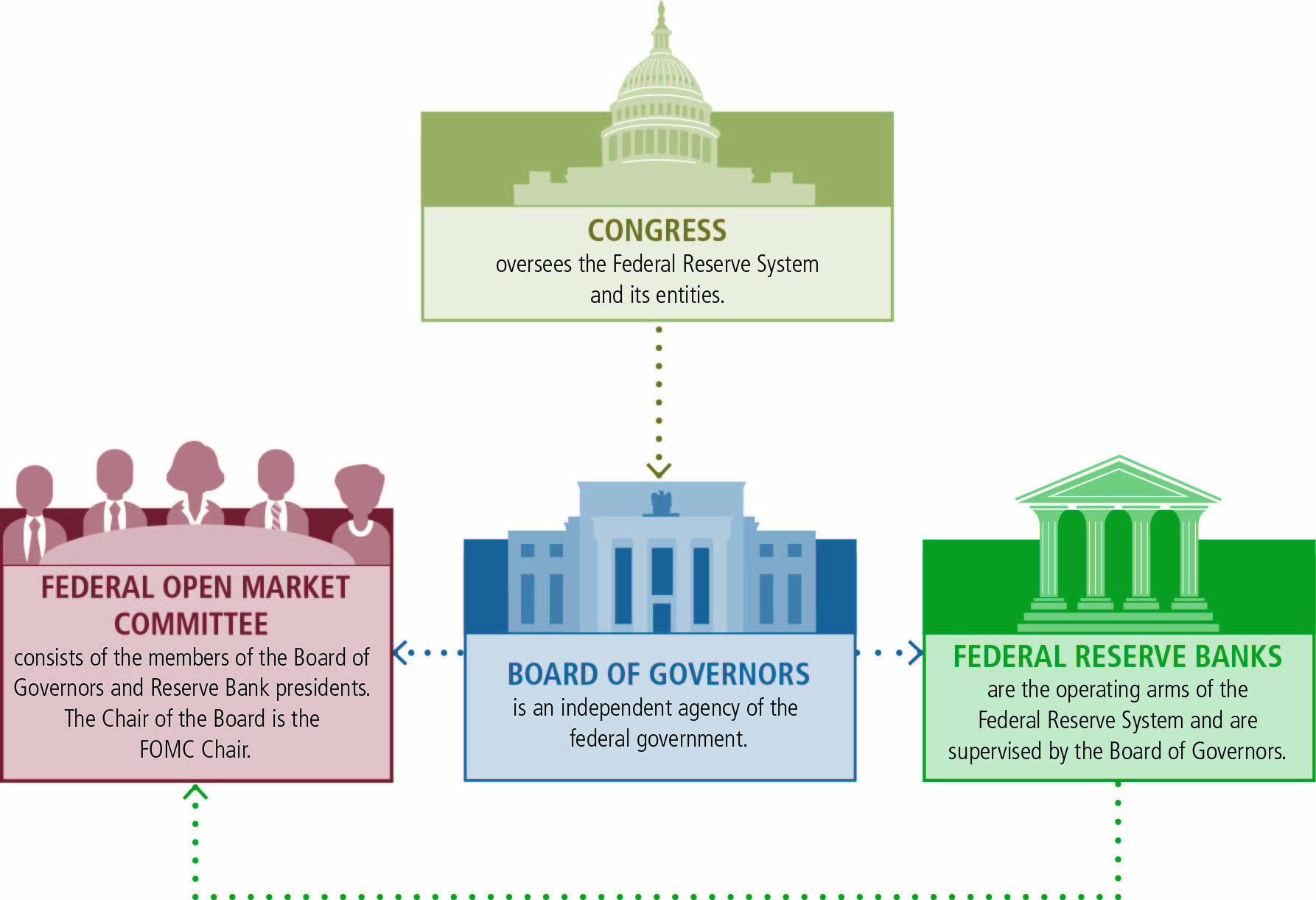

聯準會的三個實體

- 理事會 The Federal Reserve Board of Governors(Board of Governors)

- 聯邦儲備銀行 the Federal Reserve Banks (Reserve Banks)

- 聯邦公開市場操作委員會 the Federal Open Market Committee (FOMC)

(上圖資料來源:美國聯準會)

理事會是聯邦政府底下的一個機構,向國會報告並直接向國會負責,為該系統提供一般準則並監督十二家儲備銀行,

位於華盛頓特區的理事會(其理事成員由總統任命,並交由參議院批准)與聯邦儲備銀行和其分支機構之間分擔各自責任,而後者則組成了該系統在美國各地的運營部署。

為何各國央行需要確保能在不被政治干擾下做決定?

這是因為打擊通膨、穩定物價是央行很重要的職責所在,但在為了控制物價所實施的緊縮貨幣政策,這無疑地會拖垮執政當局的政績,因為每個執政者都希望自己在位的期間,永遠的歌舞昇平,股市永遠上漲,但過熱的經濟最終還是會引發通膨,必須有不討喜的央行扮黑臉來冷卻經濟,因此獨立性對於央行,就像有一把尚方寶劍一樣重要!

聯準會確保獨立性的原因

而美國聯準會確保獨立性,主要是下列2點原因:

- 任命機制

| 組織 | 維持獨立性因素 | |

|

理事會理事 |

|

|

|

聯邦儲備銀行總裁 |

|

- 運作資金來源

聯準會雖受美國國會的監督,但不須接受美國國會的撥款,當初設計就有自給自足的營運模式,藉此保有獨立性,營運資金主要仰賴擁有的有價證券慈息。

參考資料

免責聲明:以上資料僅供網友參考,若任何人依此資料進行投資,請自行承擔後果。

留言