合併與收購(MA) -公司估值方法 (Part 2)

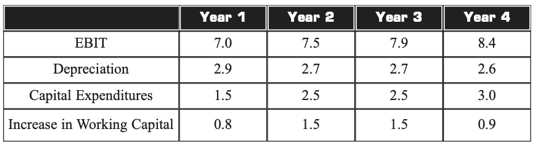

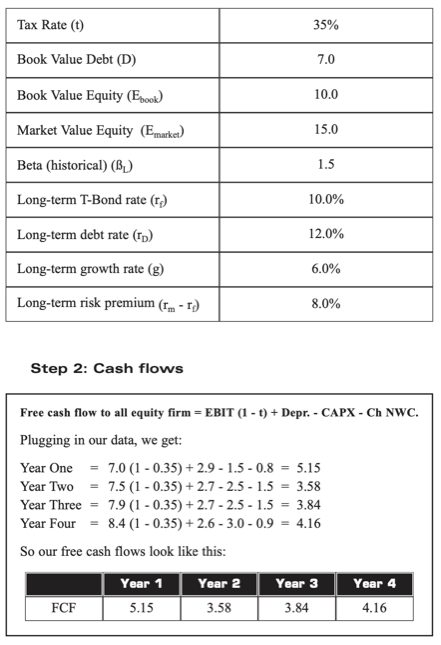

延續上一篇文章M&A估值方法Part 1,假設這是一家公司的財務報表:

Step 3: Discount rates

有兩種方式可以計算折現率:APV & WACC

-APV

-WACC

現在讓我們看一下WACC方法。對於WACC,我們需要知道該公司的目標(長期)債務資本比率是多少。假設它是40%。也就是說,從長遠來看,該公司期望以40%的債務和60%的股權為項目融資。

Step 4: Terminal value

我們假設公司永遠存在。但是,我們只有四年的現金流。我們需要對第四年之後的所有現金流量進行評估。第四年的現金流為4.16,我們預估它將以每年5%的速度增長。第四年之後(截至第四年末)的所有現金流的價值可以通過我們的終端價值的公式計算。

Step 5

將所有現金流的淨現值(NPV)加總起來。

Step 6

接著就是計算出公司的價值囉~

如果使用WACC,那我們已經完成了計算–公司的價值約為28.0美元。

但是,如果是用APV,我們就得另外加上利息稅盾(DTS)的現值。

M&A -公司估值方法(Part1&2) 介紹了計算公司估值所需要有的會計知識及步驟流程。其中有很多概念跟公式是我們可以更深入探討,甚至是花一整篇文章來更深入探究,之後有機會再來和大家分享囉~:)

留言